Заключать договор о страховании жизни Сергей Александрович (имена изменены по просьбе героев публикации. — Прим. ред.) не собирался, но менеджер банка, в котором у него много лет благополучно хранились все сбережения, предложила «поучаствовать в инвестициях». Наш герой был уверен, что делает вклад, а это оказался страховой взнос.

Теперь по договору пенсионер обязан платить по 650 тысяч рублей в год — сумма для него нереальная. Когда он понял, что это вовсе не вклад, который можно забрать в любое время, то успел отдать страховой компании большую часть семейных накоплений — 1,3 миллиона рублей. О том, как всё случилось, нам рассказывает его жена Надежда Юрьевна. Сам Сергей Александрович так расстроен, что не может спокойно вспоминать о том, как попал в эту историю.

Всё началось в 2019 году со звонка из Сбербанка. Там у Сергея Александровича были вклады — семейные накопления к пенсии. На тот момент ему было 59 лет и он продолжал работать.

— Позвонила женщина, представилась. Говорит: «Я назначена вашим персональным менеджером», — вспоминает Надежда Юрьевна. — Предложила мужу вложить все накопления в какую-то инвестиционную программу. Поняв, что с ним разговаривает реальный сотрудник этой организации, он ничего плохого не предполагал. У него еще с советских времен было убеждение, что этот банк самый надежный.

И Сергей Александрович поехал в офис Сбербанка.

— В офисе женщина-менеджер начала рассказывать, как выгодно будет, если муж поучаствует в их инвестиционной программе «Сбербанк Первый» (пакет обслуживания, рассчитанный на частных лиц с высоким уровнем дохода. — Прим. ред.). Что такое «Сбербанк Первый», муж не знал, я тоже, но его убедили, что это очень выгодно. Он получит какие-то бонусы, карточки, и проценты от вложений будут гораздо больше. Правда, при этом надо оформить договор страхования. На слова про «страхование жизни» он не особо обратил внимание, думая, что оно идет обязательным плюсом к инвестиционной программе.

«Его родители как-то еще в Советском Союзе страховались в Сбербанке, и это стоило копейки»

Так муж вложил 30 тысяч долларов из наших семейных накоплений (у нас был долларовый вклад) в инвестиционную программу доверительного управления. Кроме этого менеджер предложила еще одну инвестиционную программу, туда муж вложил 650 тысяч рублей. После этого она действительно оформила мужу несколько карточек: рублевую, в евро и долларовую. За их обслуживание не надо будет платить, сказала она. Еще один бонус — в аэропорту можно пройти в ВИП-зал (нам он, конечно, был не нужен). Второй договор заключили на двенадцать лет. Понимаете, он просто думал, что перекладывает наши накопления с одного вклада на другой, более выгодный, и в любой момент может забрать деньги.

Придя домой, Сергей Александрович рассказал жене, что вложил деньги в инвестиции Сбербанка. Никто ни о чем не беспокоился.

— Примерно через год менеджер связалась с моим мужем. Сказала, что по условиям договора нужно внести еще 650 тысяч рублей, — говорит Надежда Юрьевна. — Муж внес, думая, что пополнил вклад. А этой осенью менеджер позвонила снова и сказала, что если он срочно не внесет еще 650 тысяч, то 1 миллион 300 тысяч, которые он внес за два года, у него пропадут и договор будет расторгнут. Муж ничего не понял: как пропадут, почему? Достали договор, впервые его внимательно прочитали и пришли в ужас.

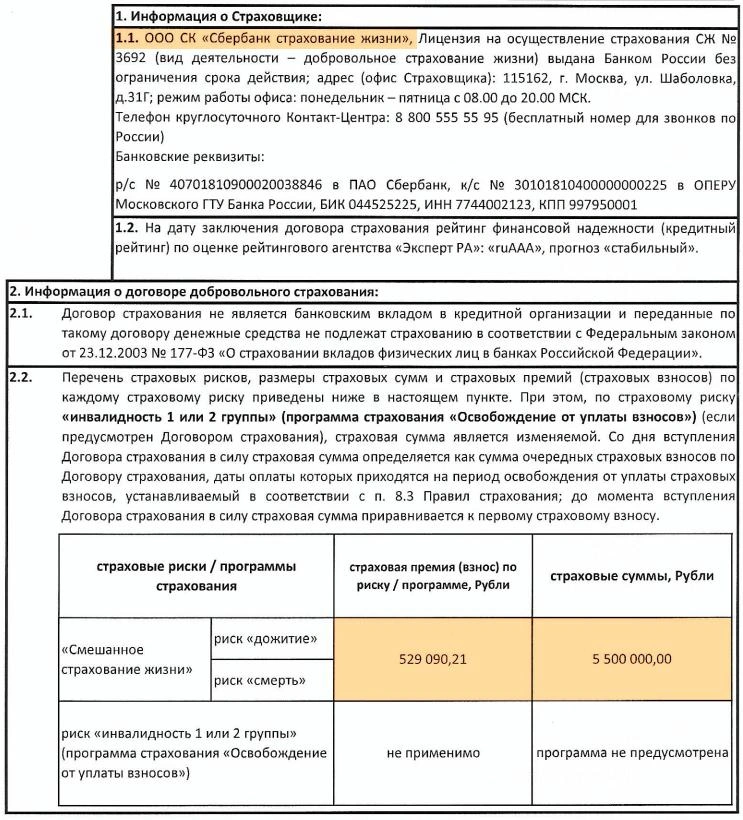

Та самая «вторая инвестиционная программа» оказалась договором страхования жизни в компании «Сбербанк страхование жизни», а 650 тысяч, которые он вложил, будучи в уверенности, что делает вклад, — страховым взносом. По этому договору он каждый год в течение двенадцати лет должен перечислять в страховую компанию по 650 тысяч рублей. Выплаты за страховые случаи там действительно высокие. Смерть от несчастного случая — 3 миллиона рублей, смерть на общественном транспорте и диагностирование особо опасных заболеваний — тоже по 3 миллиона. Застрахован и риск дожития.

— То есть, если муж двенадцать лет подряд, [с 2019] до 2031 года, будет платить по 650 тысяч рублей (всего за эти годы выйдет 7,8 миллиона), он получит 5,5 миллиона рублей, — объясняет женщина. — Все страховые случаи страшные, например тяжелые онкологические заболевания, шунтирование, трансплантация органов. Даже при ДТП на общественном транспорте есть примечание: кроме такси. Ведь чаще всего в аварии попадают именно легковые автомобили, а смертельные ДТП на автобусе и трамвае, к счастью, редкость. Но дело даже не в этом, а в том, что муж не собирался оформлять никакую страховку. Ее просто навязали, введя в заблуждение.

Сергей Александрович сделал третий взнос в 650 тысяч, потому что все-таки надеялся вернуть свои 1,3 миллиона рублей и боялся ничего не получить, если договор будет расторгнут. Кстати, те 30 тысяч долларов, которые он вложил в инвестиционную программу, снял без проблем. За два года на эту сумму набежали проценты в 600 долларов. А вот договор страхования жизни — другое дело. Расторгнуть его, конечно, тоже можно, но при этом сумма взносов за первые два года не возвращается. Впрочем, с юридической точки зрения такие вложения — это инвестиции.

— Хорошо еще, что можно вернуть третий взнос. Я всё понимаю, не снимаю вины: нужно читать, что подписываешь. Это прописная истина, — переживает Надежда. — Муж сейчас оправдывается, что «устал тогда после работы, не понял, был уверен, что в Сбербанке ничего плохого не случится». Вот это слепое доверие всему виной, а менеджер просто воспользовалась финансовой неграмотностью пожилого человека. Мы ведь только теперь узнали, что эти пакеты услуг («Сбербанк первый») — для миллионеров, олигархов и очень богатых людей. Тех, которые действительно могут себе позволить платить такие деньги.

«Но как нас записали в олигархи, которые могут двенадцать лет подряд отдавать по 650 тысяч рублей?»

Я всю жизнь проработала инженером на свердловском заводе, муж водил машины в дальние рейсы. Деньги, которые были на вкладах, — общие семейные накопления за всю жизнь, в том числе от продажи недвижимости — садового участка. Потерянные 1 миллион 300 тысяч — это огромная сумма для нас. Мы ведь даже имена сейчас свои не раскрываем, потому что не хотим, чтобы узнали близкие родственники. Они пожилые люди, может с сердцем плохо стать, если узнают, во что мы попали.

Надежда Юрьевна вместе с мужем готовит обращение в полицию и прокуратуру, считая действия менеджера мошенничеством.

В Уральском банке Сбербанка журналисту E1.RU рассказали, что за финансовый продукт приобрел пенсионер.

— Программы накопительного страхования позволяют инвестировать средства и одновременно получать страховую защиту от рисковых событий. В период действия программы страховка выплачивается при травмах, хирургических вмешательствах, тяжелых заболеваниях и других непредвиденных происшествиях, а также в случае смерти застрахованного. После окончания программы выплачивается накопленная сумма страховых взносов плюс доход от инвестирования, — пояснили в пресс-службе компании. — У клиента при оформлении такого полиса по закону есть «период охлаждения» — 14 дней, в течение которых он может вернуть внесенные средства. После этого срока договор расторгнуть нельзя. Однако в любое время, кроме периода, который начинается за месяц до выплаты ежегодного взноса, можно поменять срок, сумму и набор рисков по согласованию со страховой компанией. Каждый договор рассматривается индивидуально. В данном случае клиент обратился с вопросом о расторжении договора только спустя два года после его заключения. В декабре представители Сбербанка и страховой компании «Сбербанк страхование жизни» провели с ним встречу, где было достигнуто соглашение не расторгать договор и сформирован алгоритм дальнейших действий.

Напомним, сам пенсионер сообщил нам, что договор он не расторг в надежде, что сможет вернуть деньги, вложенные за два года.

Не знаете значения слов в документе — не подписывайте его

Директор екатеринбургского Центра защиты прав потребителей Янина Голубева рассказывает, что к ним не раз обращались пострадавшие от подобной схемы. Люди считали, что делают выгодный вклад, но в итоге оказывались с ненужным договором страхования жизни на руках.

— Хотя в последнее время подобных обращений стало немного меньше. Возможно, потому, что люди стали бдительнее и Центробанк стал следить, контролировать подобные вещи. Еще, вероятно, часть людей просто не верит в силу закона, они перестали обращаться за помощью, — объясняет Янина Голубева. — Настораживает и пугает то, что страдают от такого пожилые люди. Первая рекомендация, которую мы бы хотели дать тем, кто идет оформлять или продлевать договоры по вкладам: обратите внимание на количество листов договора. Обычно договоры вклада занимают не больше трех-четырех листов.

По словам нашей собеседницы, осознание того, что ты подписал, зачастую приходит уже дома, после оформления этих документов.

— Если вам дают пачку документов, не надо их подписывать, возьмите домой и внимательно посмотрите. В банках, как правило, очень агрессивный маркетинг. Человек теряется под напором сотрудников и той информации, которую ему предоставляют. К тому же часто в некоторые банки люди приходят с некоторым кредитом доверия, поскольку являются их старыми клиентами. При обращении к нам люди потом рассказывают, что знали конкретного менеджера очень давно, что были клиентами этого банка пятнадцать лет и никак не думали, что там их могут ввести в заблуждение. Хочу еще раз напомнить: ни при каких обстоятельствах не теряйте бдительности. Если непонятно хотя бы одно слово в договоре — не подписывайте. Вы всегда можете связаться с Центром защиты прав потребителей, прийти на прием и проконсультироваться.

По словам директора центра, это первый случай, когда в подобной истории фигурирует Сбербанк. До этого обращались с жалобами на другие финансовые организации. При этом, если не истек двухнедельный срок с момента подписания договора, можно вернуть деньги и расторгнуть договор.

— Если же, как в этом случае, прошло два года, можно попробовать предъявить требования на основании того, что не было предоставлено информации, — говорит Янина Голубева. — Нужно смотреть условия договора. Мы готовы по мере возможностей включиться в эту историю.

Как не попасть под «развод»

— Случаи, когда клиентов намеренно вводят в заблуждение и оформляют не ту услугу, за которой они обратились изначально, называются мисселингом, — объяснили нам в пресс-службе Уральского ГУ Банка России. — По сути, это подмена, когда менеджер скрывает или просто умалчивает о важных свойствах продукта. Этим чаще всего грешат сотрудники банков, к которым люди обращаются, чтобы открыть или продлить вклад. Вместо этого под видом «более выгодного депозита» клиентам предлагают, как правило, полисы инвестиционного или накопительного страхования жизни. Причина подобного недобросовестного поведения в том, что за их оформление банковские менеджеры получают премии, поэтому они заинтересованы в том, чтобы продать их как можно больше.

— Единственный способ избежать мисселинга — внимательно изучать все условия договора и приложения к нему, — заключают эксперты Центробанка. — Лучше всего взять копию договора домой и внимательно изучить его, а при необходимости — проконсультироваться с юристами. Подписывать документы лучше только тогда, когда все пункты стали понятны и не вызывают вопросов.

Если же так получилось, что вы поддались напору менеджера, не до конца поняв, какой документ подписали — прочитайте его внимательно уже дома. От полисов НСЖ и ИСЖ (инвестиционного страхования жизни), как и от любого страхового продукта, можно отказаться и вернуть их стоимость без потерь.

— Это можно сделать в «период охлаждения» — в течение 14 календарных дней и при условии, что страховой случай не наступил, — объясняют специалисты. — Если расторгнуть договор после этого срока, человек получит обратно меньше, чем внес.

Кому пожаловаться на менеджеров-обманщиков? Это можно сделать через интернет-приемную Банка России. Регулятор направит запрос в компанию и разберется в ситуации. Нарушителю может грозить штраф или другие меры, вплоть до лицензионных санкций (в случае грубых системных нарушений прав потребителей).

У Центробанка есть круглосуточная горячая линия: 8 800 300–30–00 (или 300 с мобильного телефона). Получить консультацию специалистов можно и в чате мобильного приложения «ЦБ-онлайн».